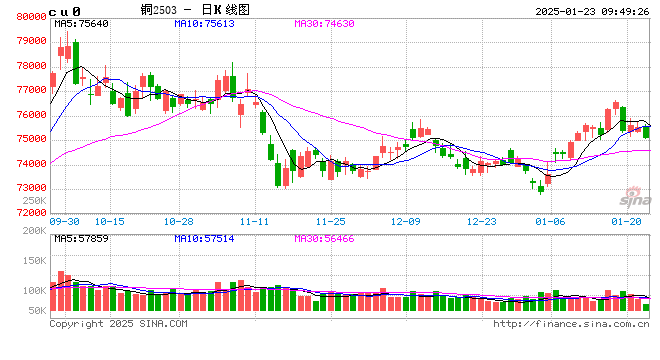

铜:

隔夜LME铜宽幅震荡,下跌0.6%至9235美元/吨;SHFE铜下跌0.08%至75490元/吨;国内现货进口窗口关闭。宏观方面,美国总统特朗普表示,如果俄罗斯拒绝与乌克兰就结束俄乌冲突举行谈判,美国可能对俄罗斯实施制裁,其曾表示24小时结束俄乌冲突的承诺失败,地缘环境短期难有较大改善。另外,特朗普上任后立即采取行动撤销拜登政府的“绿色新政”,使得新能源基建存在较大的搁浅风险。国内方面,中央金融办、中国证监会、财政部、人力资源社会保障部、中国人民银行、金融监管总局联合印发《关于推动中长期资金入市工作的实施方案》,关注市场情绪表现。库存方面来看,LME库存下降125吨至260400吨;SHFE铜仓单增加502吨至17419吨;BC铜仓单下降50吨至2102吨。川普上台,美元指数走弱,推动铜价持续偏强,但其抑制新能源发展的政策,对铜潜在利空。不过,在渐进式加征关税影响下,市场情绪总体仍偏乐观,春节期间着重关注其对华态度,此前提到节前铜价震荡偏强看待,但也有所透支,因此节中不确定性在增强,谨慎对待。

镍&不锈钢:

隔夜LME镍跌1.59%报15790美元/吨,沪镍跌1.74%报125430元/吨。库存方面,昨日LME镍库存增加1992吨至172205吨,国内 SHFE 仓单减少31吨至28394吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水上涨50元/吨至100元/吨。镍矿方面,上周周度印尼镍矿内贸价格小幅上涨。不锈钢产业链,原材料镍铁价格小幅上涨,不锈钢周度库存表现去库,但临近假期,现货市场逐步降温。新能源产业链,硫酸镍利润不佳导致供应收窄,出货意愿减弱,硫酸镍价格表现偏强。短期关注镍矿、镍铁价格,如若仍偏强运行,考虑回调后逢低做多,需要警惕海外宏观情绪影响。近日持仓下降明显,临近春节,请投资者注意仓位管理。

氧化铝&电解铝:

氧化铝震荡走弱,隔夜AO2502收于3785元/吨,跌幅0.5%,持仓减仓2635手至4.9万手。沪铝震荡偏弱,隔夜AL2503收于20245元/吨,跌幅0.37%。持仓减仓3698手至18.9万手。现货方面,SMM氧化铝价格回调至4195元/吨。铝锭现货贴水收至30元/吨,佛山A00报价回调至20250元/吨,对无锡A00贴水20元/吨,下游铝棒加工费多地持稳,南昌无锡上调20-30元/吨;铝杆1A60加工费持稳,6/8系加工费持稳,低碳铝杆加工费下调95元/吨。氧化铝延续逆周期提产,下游需求几近饱和,弱预期逐步兑现。临近节前空头获利减仓、向下压盘态势趋缓、氧化铝开始止跌;下游开始提前放假,提货量大幅缩减,成交集中为贸易商长单兑现。随着铝锭累库拐点出现,现货贴水收窄,铝价延续弱势盘整。

锡:

沪锡主力跌0.26%,报249600元/吨,锡期货仓单5197吨,较前一日增加66吨。LME锡涨0.08%,报30360美元/吨。锡库存4670吨,增加35吨。现货市场,对2502云锡升水700-1000元/吨,交割升水200-600元/吨,小牌贴水300元/吨到平水,进口贴水700元/吨。价差方面,02-03价差-350元/吨,03-04价差-300元/吨,沪伦比8.22。本周春节前最后一周,随着印尼锡交易所开始有锡锭交易,预计炒作印尼出口减少告一段落。需求端下游陆续放假,节前基本面平稳,价格波动或主要受宏观情绪影响,短期预计价格震荡为主。

锌:

沪锌主力跌0.23%,报24090元/吨,锌期货仓单578吨,较前一日持平。LME锌跌0.62%,报2893.0美元/吨,锌库存192950吨,减少2175吨。现货市场,上海0#锌对2503合约升水30元/吨,对均价平水附近;广东0#锌对沪锌2503合约升水30-50元/吨,粤市较沪市升水10元/吨;天津0#锌对沪锌2502合约升水60-90元/吨,津市较沪市贴水20元/吨。价差方面,02-03价差-45元/吨,03-04价差+5元/吨,沪伦比8.33。矿供应逐步宽松,供应端暂无向上的驱动,需求端企业进入春节放假阶段,本周锌库存或进入累库阶段,现货升水存在高位回落的可能,价格方面考虑到近期宏观情绪较好,短期价格或呈现宽幅震荡。

工业硅&多晶硅:

22日多晶硅震荡偏弱,主力2506收于43770元/吨,日内跌幅1.22%,持仓减仓2105手至25171手;SMM多晶硅N型硅料价格42000元/吨,现货对主力贴水收至1770元/吨。工业硅震荡偏强,主力2503收于10765元/吨,日内涨幅0.84%,持仓减仓11949手至13.2万手。百川工业硅现货参考价11275元/吨,较上一交易日下调45元/吨。最低交割品#553价格降至10150元/吨,现货贴水收至505元/吨。硅厂节前为资金回流和降库需求开始让利出货,间接拖累盘面情绪,节前资金减仓离场,工业硅期货止涨回落、现货弱稳为主。晶硅企业近期出现抱团挺价现象,但终端需求迟迟未见启动,提前放假停工,预计资金转向轻仓过节后,多晶硅涨势难以延续,关注行业自律协议进展。

碳酸锂:

昨日碳酸锂期货2505合约跌0.08%至79200元/吨。现货价格方面,电池级碳酸锂平均价下跌50元/吨至77850元/吨,工业级碳酸锂上涨下跌50元/吨至74700元/吨,电池级氢氧化锂(粗颗粒)维持70550元/吨,电池级氢氧化锂(微粉)维持76050元/吨。仓单方面,昨日仓单库存减少1985吨至47966吨。消息面,据乘联分会,1月1-19日,乘用车新能源市场零售42.3万辆,同比增长26%,较上月同期下降39%;1-19日,全国乘用车厂商新能源批发50.3万辆,同比增长57%,较上月同期下降35%。供应端,部分计划检修企业陆续进入检修停产状态,周度产量环比延续下降,其中锂辉石提锂降幅较大;进口方面,据SMM报海关数据,12月中国进口碳酸锂28035吨,环比增加46%,同比增加38%,12月具体进口情况,从智利进口碳酸锂23217吨,占比83%;从阿根廷进口4542吨,占比16%。需求端,周度电芯产量环比小幅下降,其中铁锂降幅相对明显,采购方面考虑物流问题和库存水平,备货进入尾声。库存端,周度库存环比下降,上游库存明显下降,主要向其他环节流动,下游库存小幅增加。中期视角下供需平衡收紧,短期来看价格易涨难跌,但仍需关注上方套保压力位置,临近假期,请投资者注意仓位管理,后续关注品牌价差、仓单库存和下游需求。

发表评论

2025-01-23 11:32:09回复